SBPE: o que é e como funciona

SBPE é a sigla para Sistema Brasileiro de Poupança e Empréstimo, uma modalidade de crédito que permite o financiamento imobiliário com uso de recursos da poupança. Dentro do SBPE estão as modalidades de financiamento mais comuns, o SFH e SFI. Confira aqui quais as diferenças entre eles e como conseguir seu financiamento pelo SBPE.

O que é SBPE?

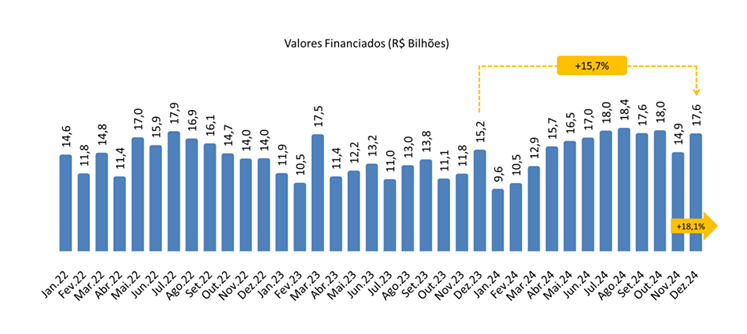

O SBPE é uma linha de crédito que permite o financiamento de imóveis com recursos da poupança. Normalmente, o empréstimo do SBPE financia até 80% do valor do bem imobiliário, e pode ser quitado em até 35 anos.

Hoje, a poupança é a principal fonte de recursos para o financiamento imobiliário brasileiro. Isso é motivado por um efeito específico: a poupança possui rendimento menor que a Taxa Selic, ou seja, tem um custo de captação menor para os bancos. Assim, é possível oferecer o crédito imobiliário a taxas mais baixas.

O SBPE foi instituído pela Lei Federal 4.380 publicada em 1964. Antes dela, os bancos tinham liberdade para reaplicar todo o recurso reunido em sua caderneta de poupança onde preferissem, desde que pagassem o retorno prometido aos seus correntistas.

O sistema de poupança e empréstimo surgiu então para incentivar o crescimento do mercado imobiliário e diminuir o déficit habitacional brasileiro. Na prática, o governo institui que os bancos que possuem contas poupança dediquem pelo menos 65% do valor que possuem em cadernetas para financiar a compra ou construção de imóveis.

De acordo com a Resolução nº 4.676, de 31 de julho de 2018, que regulamenta e atualiza a Lei do SBPE:

“[...] promover o financiamento imobiliário, em geral, por meio da captação e do direcionamento dos recursos de depósitos de poupança."

[...] facilitar e a promover a construção e a aquisição da casa própria ou moradia, especialmente pelas classes de menor renda da população.

[...] promover o financiamento imobiliário, em geral, segundo condições compatíveis com os fundos respectivos.”

Como também previsto na lei, dentro do sistema SBPE existem duas modalidades de financiamento: o SFH e o SFI.

Na prática, os bancos utilizam o recurso de poupança que “custa” em torno de 7% ao ano - valor pago aos seus clientes pelo investimento em poupança - e por isso, emprestam esse montante em crédito imobiliário a juros de 10% - média das taxas de juros do financiamento em 2024 - que se torna vantajoso, tanto para os bancos quanto para os consumidores.

Como funciona o financiamento SBPE?

O SBPE financia o crédito imobiliário com recursos da poupança dos bancos públicos e privados como forma de oferecer taxas mais acessíveis para quem deseja comprar um imóvel.

Os bancos remuneram a poupança dos clientes em torno de 7% ao ano (valor de 2024) e, com esse dinheiro, concedem financiamentos habitacionais a uma taxa média de 11,57% ao ano (dados de 02/2026). Dessa forma, o SBPE oferece ganhos para os bancos e facilita o acesso ao crédito para os consumidores.

Dentro do SBPE existem duas modalidades de financiamento: o SFH (Sistema Financeiro de Habitação) e o SFI (Sistema de Financiamento Imobiliário). Por isso, os consumidores podem optar por diferentes linhas de crédito, dependendo do valor do imóvel e das condições oferecidas pelos bancos.

Atualização: a Caixa voltou a permitir a contratação de mais de um financiamento imobiliário por CPF nas linhas com recursos do SBPE. A medida vale para imóveis de até R$ 2,25 milhões, com taxas a partir de 10,99% ao ano e prazo de até 420 meses. O uso do FGTS segue limitado a um único imóvel.

O que é o financiamento SFH?

O SFH - Sistema Financeiro de Habitação é a modalidade mais comum de financiamento imobiliário no Brasil. Ele é, basicamente, o financiamento “padrão” para imóveis com o valor abaixo de R$ 2,25 milhões.

Segundo a lei do SBPE, o Sistema Financeiro de Habitação tem por objetivo viabilizar a compra da moradia própria, e por isso, essa modalidade tem um teto de taxas de juros anuais fixado em 12% + Taxa Referencial (TR) ao ano. O que faz com que o SFH seja a modalidade mais popular entre os brasileiros.

Como financiar pelo SFH?

Para utilizar os recursos do SFH, o imóvel adquirido deve

- Ser residencial

- Estar localizado em região urbana

- Possuir matrícula do imóvel regularizada

- Constar no Cartório de Registro de Imóveis da cidade e

- Não ultrapassar o valor máximo de R$ 2,25 milhões.

Já nos requisitos do comprador, estão:

- ser brasileiro ou naturalizado;

- ter 18 anos completos ou 16 anos emancipado;

- renda mensal comprovada compatível com o valor do financiamento;

- não ter financiamento ativo no momento da solicitação.

Além disso, vale lembrar que, no SFH, até 80% do valor do imóvel pode ser financiado e as parcelas do financiamento não devem ultrapassar 30% da sua renda familiar mensal.

Por outro lado, se você está comprando o seu primeiro imóvel, há um desconto de 50% nas despesas cartoriais, como a escritura do imóvel, ITBI e RGI (registro geral do imóvel), ato de registrar na matrícula o novo proprietário do imóvel.

Ah! E outro ponto importante: tanto no SFH quanto em outras modalidades de financiamento, ter o “nome limpo” em instituições de proteção ao crédito, como SERASA, SPC e Receita Federal também é um dos critérios avaliados pelos bancos na hora da aprovação de crédito do financiamento imobiliário.

→ Entenda como conseguir um financiamento imobiliário na prática.

O que é financiamento SFI?

O SFI - Sistema de Financiamento Imobiliário, foi criado em 1997, a partir da Lei Nº 9.514, para viabilizar o financiamento de imóveis que não se enquadram na modalidade do SFH. Em geral, é uma modalidade com regras de adesão mais “flexíveis”, uma vez que, por exemplo, não há limite de valor para o imóvel, assim como não há teto de taxa de juros para a operação.

Ou seja, se a propriedade que você quer comprar excede o limite do SFH, ou quer adquirir imóveis de caráter comercial, o SFI é o caminho para o seu financiamento.

Diferenças entre SFH e SFI

- No SFI, não há limite de valor para o imóvel enquanto no SFH, o teto do valor do imóvel é de R$ 2,25 milhões

- Não existe limite de comprometimento de renda;

- No SFI, o financiamento pode ser feito em nome de uma pessoa jurídica;

- Não há limitação na taxa de juros;

- Em alguns casos, a depender da negociação com o banco, o imóvel pode ser financiado 100%, ou seja, sem a necessidade de entrada.

Em resumo, tanto o SFH quanto o SFI utilizam recursos do SBPE, embora sigam propósitos diferentes, englobando também públicos distintos.

Qual a diferença entre SBPE e Minha Casa Minha Vida?

O Minha Casa Minha Vida (MCMV) é um programa governamental criado em 2009 para facilitar a compra do primeiro imóvel, oferecendo subsídios e taxas de juros reduzidas. Ele faz parte do Sistema Financeiro de Habitação (SFH) e é financiado exclusivamente pela Caixa Econômica Federal.

Por isso, uma das principais diferenças entre SBPE e MCMV é a fonte do crédito do financiamento: o primeiro utiliza recursos da poupança e o segundo recursos estatais.

| Principais características do MCMV |

|---|

| Destinado a famílias com renda bruta de até R$ 12 mil mensais em áreas urbanas |

| Modalidade de financiamento para compra do primeiro imóvel |

| Taxas de juros mais baixas do que o restante do mercado |

| O limite do valor do imóvel financiado é de R$ 500 mil (valor atualizado em abril de 2025) |

Já o SBPE, como discutido, permite que bancos públicos e privados utilizem recursos da poupança para financiar imóveis, tornando o crédito imobiliário mais acessível.

| Principais características do SBPE |

|---|

| Utiliza recursos da poupança para o financiamento imobiliário |

| Fonte de financiamento para dois tipos de crédito imobiliário: SFH e SFI |

| Disponível para qualquer faixa de renda, sem limite máximo |

Quem pode solicitar o financiamento SBPE?

Para se enquadrar nos requisitos de utilização do SBPE, o cliente precisar:

- ser brasileiro ou naturalizado;

- ter 18 anos completos ou 16 anos emancipado;

- renda mensal comprovada compatível com o valor do financiamento;

- Não ter pendências financeiras ativas.

Para uso do financiamento SFH especificamente, é necessário também comprovar residência na cidade do imóvel desejado e não ter outro financiamento em andamento.

Quais os principais bancos que oferecem o financiamento SBPE?

Caixa Econômica Federal, Banco do Brasil, Itaú, Bradesco e Santander são os principais bancos brasileiros que oferecem financiamento imobiliário pelo SBPE, tanto na modalidade SFH quanto SFI. A Caixa é responsável por, aproximadamente, 70% do mercado de crédito imobiliário no Brasil atualmente, tendo emprestado R$ 754,3 bilhões para moradia no segundo trimestre de 2024.

Qual a diferença entre SFH e SBPE?

A diferença entre SFH e SBPE é que enquanto o primeiro deles é uma modalidade de financiamento, o segundo, SBPE, é o dispositivo legal responsável por destinar recursos da caderneta de poupança para financiar a maioria das cartas de crédito oferecidas pelas instituições bancárias atualmente, tanto na modalidade SFH quanto pelo SFI.

Qual valor da taxa SBPE?

A taxa de juros do financiamento SBPE na modalidade SFH é fixada em até 12%a.a. + Taxa Referencial (TR), conforme a Resolução nº 4.676, de 31 de julho de 2018 do Banco Central que regulamenta o SBPE como um todo.

Deixe seu comentário ou dúvida