Taxas de juros do financiamento imobiliário Caixa HOJE

A taxa de juros para crédito imobiliário praticada pela Caixa Econômica Federal hoje parte de 10,26% a.a. para financiamentos pré-fixados atrelados à TR, a modalidade mais comum.

As taxas de financiamento imobiliário na Caixa partem desse valor, mas podem variar. Essa variação está ligada à análise de perfil do solicitante, considerando fatores como relacionamento prévio com o banco e se o comprador é ou não servidor público. Esses critérios podem reduzir a taxa aplicada.

As taxas mínimas são de 10,26% para servidores públicos ou clientes com relacionamento prévio com a instituição, mas podem aumentar conforme o perfil do cliente.

Nos últimos 12 meses, a taxa média de juros da Caixa foi de 11,12% + TR, variando entre 9,01% e 10,26%, com última atualização em 02/2026.

Como funciona o financiamento imobiliário na Caixa Econômica Federal?

A Caixa Econômica Federal é o segundo banco brasileiro mais antigo ainda em funcionamento, depois do Banco do Brasil, foi a pioneira em oferecer o serviço de financiamento imobiliário em território nacional, em 1964.

Por isso é comum que as pessoas acreditem que a Caixa é o único banco capaz de realizar esse tipo de crédito para aquisições imobiliárias, mas hoje em dia existem muitos outros bancos que fazem esse serviço.

Se você está pensando em escolher a Caixa para dar início ao seu financiamento, saiba que o banco é uma boa opção para quem possui conta corrente com movimentação financeira há algum tempo. Isso porque, um dos principais critérios de avaliação na primeira etapa do financiamento imobiliário com a Caixa Econômica Federal é o seu relacionamento com o banco.

Por isso, se você é funcionário público, por exemplo, a Caixa é a principal indicação, já que o banco garante condições de juros e prazos especiais para os seus clientes de longa data.

Para os que possuem somente a conta poupança, infelizmente ela não entra nessa avaliação. Isso porque o banco leva em conta as movimentações que dizem respeito ao uso cotidiano da conta, e o objetivo da conta poupança é, na verdade, receber e guardar valores.

Além disso, a Caixa (junto do banco Santander) leva vantagem por garantir a possibilidade de um prazo maior que os outros bancos, de até 35 anos. Isso é um benefício já que, aumentando o prazo de pagamento normal, que é de 30 anos, o crédito concedido também pode ser maior.

Outro ponto importante que você precisa saber é que a Caixa Econômica, assim como todos os bancos, exige algumas aquisições extras junto do financiamento imobiliário para conceder as melhores condições de taxas e juros. Primeiro, você precisa ter uma conta corrente aberta no banco, onde o valor do financiamento será debitado.

Além disso, também é necessário fazer a portabilidade do seu salário para o banco, e adquirir outros produtos da instituição, como um seguro ou capitalização, por exemplo.

Novas regras do crédito imobiliário em 2025

Em outubro de 2025, o Governo do Brasil anunciou um novo modelo de crédito imobiliário que amplia o acesso à casa própria e atualiza as regras do Sistema Brasileiro de Poupança e Empréstimo (SBPE).

Com a mudança, o valor máximo do imóvel financiado dentro das regras do Sistema Financeiro da Habitação (SFH) passa de R$ 1,5 milhão para R$ 2,25 milhões. Além disso, o pacote apoiado pelo governo federal aumentou a cota máxima de financiamento para 80% do valor do imóvel, tornando o crédito mais acessível para quem deseja comprar a casa própria.

Antes das novas regras, o limite de financiamento era de até 70% do valor do imóvel. Com a volta da cota de 80%, o comprador precisa dispor de uma entrada menor, o que facilita a aprovação do crédito e amplia as possibilidades de compra.

No entanto, é importante destacar que o limite de 80% vale apenas para os financiamentos realizados pela tabela SAC (Sistema de Amortização Constante), em que as parcelas começam mais altas e vão diminuindo ao longo do tempo.

Já para os contratos feitos pela tabela Price, em que as parcelas permanecem fixas durante todo o período, o teto de financiamento segue sendo de até 70% do valor do imóvel.

Taxas de financiamento imobiliário pró-cotista

As taxas pró-cotista são exclusivas para quem possui saldo no FGTS (Fundo de Garantia por Tempo de Serviço). Essa modalidade foi criada para ampliar o acesso à casa própria, oferecendo juros mais baixos que as linhas tradicionais de crédito imobiliário.

As regras são definidas pelo Conselho Curador do FGTS e variam conforme a renda familiar, o valor do imóvel e a localização.

Um dos grandes diferenciais é a possibilidade de usar o saldo do FGTS tanto na entrada quanto na amortização do financiamento, o que ajuda a reduzir o custo total da operação.

Na Caixa Econômica Federal, as taxas pró-cotista hoje partem de 9,01% ao ano + TR.

Agora que você já sabe das características de um financiamento imobiliário com a Caixa, conheça algumas das perguntas mais frequentes sobre o tema:

O que pode reprovar um financiamento imobiliário da Caixa?

Na etapa de avaliação do comprador, você pode ser reprovado se não possuir renda comprovada suficiente para abarcar a parcela sem extrapolar o limite de 30% de comprometimento mensal com a parcela mensal.

Além disso, se você possuir débitos na praça que deixem o famoso “nome sujo” no Serasa, SPC ou na Receita Federal seu pedido de crédito também pode ser reprovado. Isso é aplicável tanto na Caixa quanto em todos os outros bancos.

A entrada do financiamento da Caixa pode ser parcelada?

É possível. O valor de entrada do imóvel é dado diretamente ao vendedor, pois o financiamento abrange no máximo 80% do valor total do imóvel.

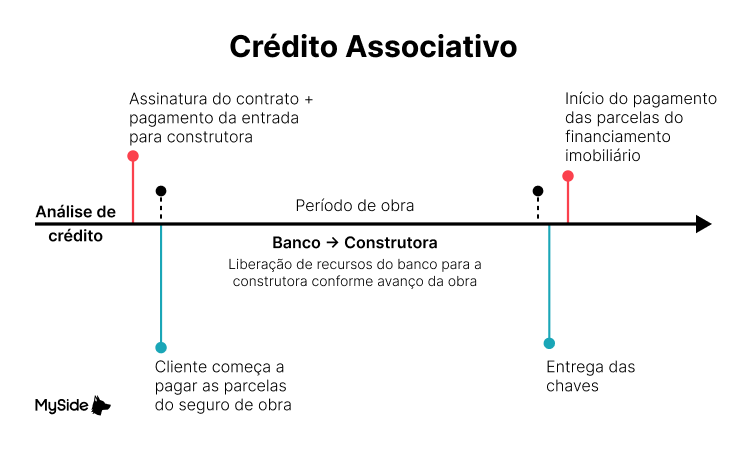

No caso dos imóveis na planta, por exemplo, o valor de captação, ou pré-chaves, já é a entrada do imóvel. Ela é paga à construtora e parcelada no período em que o imóvel está sendo construído. O valor restante, no pagamento pós-chaves, é pago através do financiamento bancário.

Quando você adquire um imóvel usado, o vendedor tem o direito de determinar se o valor de entrada poderá ou não ser entregue, depende da decisão dele. Lembrando que o pagamento da entrada não é relacionado ao banco, e sim com o vendedor.

Qual a renda mínima para financiar um imóvel pela Caixa?

Não existe um valor de renda mínima pré-estabelecido, nem para o Banco Caixa, nem para qualquer outro. O critério usado na hora da avaliação socioeconômica do comprador é que a renda comprovada seja suficiente para abarcar o valor mensal da parcela sem extrapolar o limite de 30% máximo de comprometimento da renda estabelecido pelos bancos.

O Programa governamental de subsídio Minha Casa Minha Vida, por exemplo, facilita a compra da casa própria e aceita que a pessoa (ou até o casal) tenha no mínimo R$ 2 mil de renda mensal para financiar um imóvel.

Como cancelar um financiamento de um imóvel pela Caixa?

Isso depende da etapa de financiamento imobiliário pela qual você está passando. Caso você esteja aprovando o crédito, na primeira etapa, você pode desistir sem nenhum ônus ou gasto.

Já na segunda etapa de financiamento, na qual é realizada a vistoria do imóvel e a análise jurídica, você pode desistir, porém terá os custos dessa fase saindo do seu bolso.

Depois da assinatura do contrato, que ocorre na terceira etapa, existem dois cenários possíveis.

O primeiro cenário é quando você escolhe a tabela SAC - Sistema de Amortização Constante - a opção mais comum de amortização. Nesse cenário é possível cancelar desde que você pague a primeira parcela do financiamento, mais o saldo devedor do empréstimo, sem a taxa de juros.

O segundo cenário é na utilização da tabela Price para amortização. Nesse caso, para cancelar, é necessário pagar a primeira parcela, mais o valor total solicitado no financiamento, acrescido do valor total de juros.

Importante: em todos os bancos o cancelamento funciona da mesma maneira.

Como funciona o financiamento de casas na Caixa?

O financiamento imobiliário de casas e apartamentos não se diferenciam, sendo assim, os critérios são os mesmos: o imóvel deve possuir escritura pública no registro de imóveis local, deve ter a finalidade de uso residencial e ter o valor máximo de R$ 2,25 milhões para financiamento na modalidade SBPE.

Deixe seu comentário ou dúvida